Podatek od handlu kryptowalutami

W formularzu PIT-38 w sekcji E należy wpisać przychód pochodzący ze sprzedaży kryptowalut (rubryka 34 – przychód) oraz koszty uzyskania tego przychodu pochodzące z zakupu kryptowalut (rubryka 35 – koszty). Co więcej, koszty można przepisywać z poprzednich lat, aż do całkowitego ich odliczenia (rubryka 36). Rubryki 37 i 38 obliczamy wg podanych wzorów, jak wychodzi minus to wpisujemy 0,00.

Jak wypełnić PIT-38 – kryptowaluty – przykłady różnych wariantów

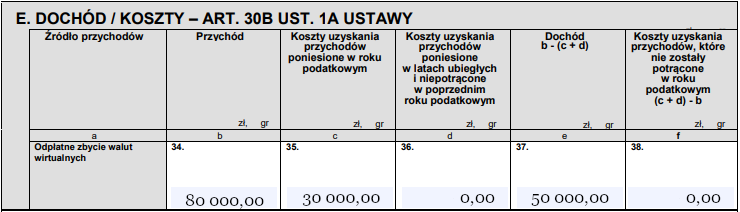

1. Kupno i sprzedaż kryptowalut

W 2022 roku Adam kupił BTC za 10 000 zł i ETH za 20 000 zł, w tym samym roku sprzedał z zyskiem część BTC dostając za nie 15 000 zł oraz sprzedał część ETH dostając za nie 65 000 zł. W picie 38 wpisuje w rubryce 34 kwotę 80 000 zł (15 000 + 65 000) a w rubryce 35 kwotę 30 000 zł (10 000 + 20 000). Co daje dochód w wysokości 50 000 zł od którego Adam będzie musiał zapłacić 19 % podatku.

Adam sprzedając pozostałe kryptowaluty w następnych latach będzie wpisywał tylko sam przychód, bo cały koszt zakupu rozliczył w 2022 roku, chyba że będzie dokonywał kolejnych zakupów kryptowalut, wtedy te zakupy będą kosztem.

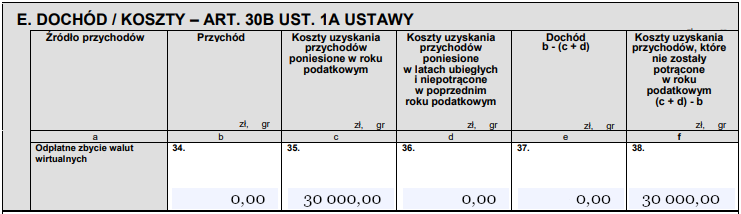

2. Tylko zakup kryptowalut

Adam gdyby w 2022 roku dokonał tylko zakupu kryptowalut na kwotę 30 000 zł i nie sprzedałby żadnych kryptowalut to w rubryce 35 wpisuje 30 000 zł co by dało stratę w wysokości dokładnie 30 000 zł, która byłaby kosztem do rozliczenia w kolejnym roku kalendarzowym, w rubryce 38 wychodzi 30 000 zł

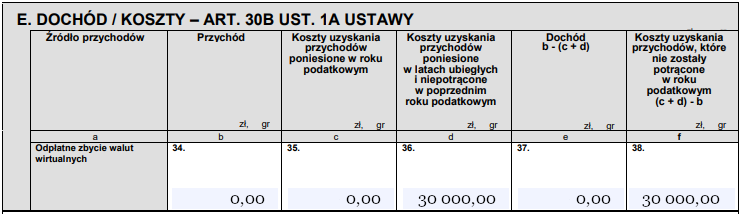

3. Brak transakcji na kryptowalutach – przepisanie straty z poprzedniego roku

Składając formularz PIT-38 za 2023 rok, Adam wpisałby stratę 30 000 zł (nierozliczony koszt) w rubrykę 36. Czyli wartość z rubryki 38 z pita z roku poprzedniego przepisujemy do rubryki 36 bieżącego pita. Jeżeli w bieżącym roku będziemy dalej na stracie i znowu pozostaną nam koszty do rozliczenia na następny rok (rubryka 38) to analogicznie postępujemy w następnym roku kalendarzowym. Stratę z rubryki 38 przepisujemy do formularzy PIT-38 za kolejne lata aż do momentu, kiedy zostanie ona całkowicie rozliczona, czyli kiedy przychody ze sprzedaży kryptowalut przewyższą koszty zakupu walut cyfrowych.

O czym należy pamiętać przy rozliczaniu się z kryptowalut

Od 2019 r. nowe przepisy

Nowe przepisy regulujące rynek walut cyfrowych weszły w 2019 r. i od tego roku obliczamy podatki z kryptowalut dla osób fizycznych według nowych zasad. W picie za 2019 r. należało też wpisać wszystkie nierozliczone koszty zakupu kryptowalut z poprzednich lat.

Ważne jest posiadanie potwierdzenia transakcji

Na operacje zakupu i sprzedaży kryptowalut trzeba posiadać potwierdzenia, na przykład w postaci wyciągów z giełd lub kantorów kryptowalut. Należy o tym pamiętać odpowiednio wcześnie, ponieważ w przyszłości może być ciężko uzyskać historię z giełdy za kilka lat wstecz, dotyczyć to może nawet dużych giełd jak Binance czy Bybit. Wyciągi z przelewów bankowych mogą nie być wystarczającym potwierdzeniem transakcji, na którym powinna widnieć data, wartość transakcji i cena kryptowaluty.

Opodatkowaniu podlega zamiana krypto-fiaty i fiaty-krypto

Rozliczamy tylko zamianę kryptowalut na waluty fiat i na odwrót. Stablecoiny są kryptowalutami i przykładowo zamiana ETH na USDT nie podlega opodatkowaniu ale USDT na PLN już tak. Kryptowaluta USDT (stablecoin) to nie to samo co waluta fiat USD (dolar amerykański).

Przychodów z kryptowalut nie łączymy z innymi przychodami

Przychody z obrotu walutami wirtualnymi kwalifikowane są do przychodów z kapitałów pieniężnych. Jednak poniesiona strata z obrotu walutami cyfrowymi, nie może być odliczona od innych przychodów podatnika, np. ze sprzedaży akcji, czy też z prowadzonej działalności gospodarczej. Podobnie nie sumujemy przychodów z kryptowalut z innymi przychodami. Do obliczenia podatku od kryptowalut została wydzielona osobna rubryka w formularzu PIT-38.

Musimy rozliczyć stratę

Musimy pamiętać, że kupując kryptowaluty w danym roku, nawet jeżeli byśmy ich nie sprzedawali to musimy wpisać ich koszt zakupu do PIT-38 i w kolejnych latach przepisywać ten koszt, zgodnie z powyższym przykładem, aż do momentu całkowitego rozliczenia kosztów z zakupu kryptowalut.

Brak ulg podatkowych

Przy rozliczaniu się z kryptowalut nie możemy skorzystać z żadnych ulg podatkowych, nie mają też zastosowania przepisy o kwocie wolnej od podatku. Każdy nawet najmniejszy dochód podlega opodatkowaniu w wysokości 19 %.

Opodatkowaniu podlegają również zakupy za kryptowaluty

Przychody z kryptowalut to nie tylko zamiana kryptowaluty na walutę fiat. Przychody powstają również kiedy zamieniamy waluty cyfrowe na inne dobra, np. kupujemy usługę czy produkt płacąc w kryptowalutach albo korzystamy z kart płatniczych, na których zdeponowane mamy kryptowaluty. Z takich transakcji też musimy się rozliczyć przed urzędem skarbowym.

Każdy rozlicza się sam

Niestety przy składaniu zeznania podatkowego z handlu kryptowalutami nie mamy możliwości rozliczenia się razem ze współmałżonkiem i podzieleniu przychodów i kosztów na pół. Każda osoba musi samodzielnie złożyć PIT-38.

Co wliczamy w koszty

Przy rozliczaniu się z kryptowalut w koszty można wliczyć tylko udokumentowane wydatki jakie zostały bezpośrednio poniesione na zakup lub sprzedaż walut wirtualnych, w tym także wydatki poniesione na rzecz podmiotów, które pośredniczą w sprzedaży tych walut. W koszty nie wliczamy kosztów finansowania zakupu kryptowalut (np. pożyczek, kredytów itp.). Do kosztów nie dodamy także zakup sprzętu ani energii elektrycznej zużywanej w związku z wykorzystywaniem sprzętu do kopania kryptowalut.

Danina solidarnościowa

Dochody uzyskane z kryptowalut wliczają się do tzw. daniny solidarnościowej, czyli jeśli całkowity dochód wraz z dochodem ze sprzedaży kryptowalut przekracza 1 mln zł, to trzeba dodatkowo zapłacić 4 % od uzyskanego dochodu powyżej 1 mln zł.

Kiedy w przypadku giełd krypto wypełniamy też PIT/ZG? Chodzi o pole 34 – dochód z odpłatnego zbycia walut wirtualnych poza granicami Polski. Czy działa to podobnie, jak w przypadku akcji, czyli kraj rezydencji giełdy?

Witam,

w 2022 kupiłam za 10 tyś zł krypto i trzymam je do dzisiaj. Za rok 2022 rozliczyłam się składając PIT38. Przez cały 2023 rok nic nie robiłam z kyrpto, nic nie wypłacałam/ nic nie wpłacałam, tylko trzymam to co kupiłam 2022.

Czy za rok 2023 muszę złożyć PIT38? Jeżeli tak to jak powinnam to rozpisać.

Dziękuję za pomoc.

Chciałbym za pośrednictwem mojego konta na giełdzie kryptowalut kupic kryptowaluty dla mojej mamy (aby następnie przekazać je na jej ledgera). Środki na zakup krypto będę przelewał z konta walutowego, którego oboje jesteśmy współwłaścicielami.

Czy w takiej sytuacji należy podpisać umowę użyczenia konta na giełdzie kryptowalut aby mama mogła wykazać zakup krypto do urzędu podatkowego? Jeżeli tak, to czy mają może Państwo jakiś wzór takiej umowy?

W picie za rok 2022 mam następujące przykładowe dane:

poz.34 – 100zł,

poz.35 – 1000zł,

poz.36 – 0zł,

poz.37 – 0zł,

poz.38 – 900zł.

W roku 2023 dokupiłem tylko krypto za 500 zł, nic nie sprzedawałem w roku 2023 czyli wówczas powinno być:

poz.34 – 0zł

poz.35 – 500zł

poz.36 – 900zł

poz.37 – 0zł

poz.38 – 1400zł

Mam rację, dobrze to rozumiem?

Dzień dobry,

Zacznę od tego, że przeczytałem cały artykuł i większość komentarzy, natomiast nadal mam wątpliwości, jak wypełnić pit 38.

Mój przypadek wygląda następująco (dane przykładowe):

1. Wpłaciłem na giełdę 200 zł w 2022 roku (nie kupiłem krypto w 2022) = 200 zł

2. Wpłaciłem na giełdę 1000 zł w 2023 roku = 1200 zł

3. Kupiłem BTC za 800 i XPR za 200 = 1000 zł

3. Sprzedałem BTC za 1000 i XPR za 300 = 1300 zł

4. Wpłaciłem 200 zł = 1500

5. Kupiłem BTC za 1000 i XPR za 500 i już nic z tym nie robiłem = 1500 zł

Czy dobrze rozumiem, że:

34) Przychód = 1300

35) Koszty = 2500

36) Koszty2 = 0

37) Dochód = 300

38) Koszty3 = 1500

Bo jeśli dobrze rozumiem, to samych wpłat na giełdę się nie odnotowuje w pit 38 (dopiero jeśli zamieni się te pieniądze na krypto). To, co jest dla mnie największą zagwozdką, to te krypto, które kupiłem na końcu i których nie sprzedałem. Jak je należy uwzględnić?

Będę wdzięczny za odpowiedź.

Pozdrawiam serdecznie.

Witam, jeśli kupię kryptowalutę np. za 10 tys, wartość wzrośnie do 20tys. Jak wypłacę 10tys to nie płacę podatku żadnego ale każda następna wypłata będzie obciążona 19% podatkiem. Dobrze zrozumiałem?

a co jeśli kupowałem krypto za euro jak wpisać wpłaty, przeliczając je w zł z tamtych dat?

Witam,

Czy jeśli sprzedałem kryptowaluty do portfela Coinbase, który jest w walucie Euro, i z którego można dokonywać kolejne transakcje – tj. kupować inne kryptowaluty na tej platformie to rozliczam się ze sprzedaży z właśnie z tej transakcji czy dopiero po wypłaceniu tego na konto bankowe??

Witam,

Czy jeśli sprzedałem kryptowaluty do portfela Coinbase, który jest w walucie Euro, i z którego można dokonywać kolejne transakcje – tj. kupować inne kryptowaluty na tej platformie to rozliczam się ze sprzedaży z właśnie z tej transakcji czy dopiero po wypłaceniu tego na konto bankowe?

A co w przypadku gdy zakupiłem usługę za krypto np. za 500 USDT. Rozumiem że wpisuję to jako przychód, ale najpierw muszę to przeliczyć na złotówki. Stąd moje pytanie, jeżeli te 500 USDT przeliczę na złotówki po średnim kursie USD NBP z dnia poprzedzającego transakcję (no bo USDT do USD z reguły 1 do 1) czy to będzie ok dla US? bo inaczej chyba ciężko będzie gdzieś znaleźć/wyliczyć jaki był średni kurs USDT. Z góry dziękuję za odpowiedź!

Jak prawidłowo zadeklarować w urzędzie skarbowym fiat część zwróconego długu MTGOX, np. 5 tys. zł?

Nie brałem udziału w żadnym handlu kryptowalutami, więc mówię wyłącznie o zadłużeniu MTGOX, które miało miejsce 11 lat temu i zostało częściowo zwrócone w 2023 roku.

Środki przelane z ZEN na Binance w PLN i kupione za to USDT to koszt. Proszę mi powiedzieć jak rozliczyć sprzedaż jeżeli sprzedam USDT do EUR a nie do PLN i przeleje to na ZEN i dopiero tam zamienię na PLN ? Po jakim kursie liczyć euro ?

Wita. W jaki sposób rozliczyć pit-38, otrzymując w prezencie za quiz krypto i je od razu sprzedając, na wyciągu pisze kwota pieniężna 25zł, opłata 5,99zł i znów kwota pienięzna 19,01zł, mam wybrać w pit38-> Inne dochody (przychody) i wpisuje 25zł czy pit “Inne przychody, w tym uzyskane za granicą oraz odpłatne zbycie walut wirtualnych art. 30B ust. 1A ustawy” w tym przypadku co jest przychodem, kosztami uzyskania…. a dochodem ?

Dzień dobry, jeśli w roku podatkowym 2023 nie sprzedałem ani nie kupiłem żadnych kryptowalut (zakupy były w 2022) to po prostu przepisuję kwotę z rubryki 38 (pit-38 2022r) do rubryki 36 (pit-38 2023r) chyba dobrze rozumiem ? 🙂

Jeżeli w roku 2023 nie kupowałem żadnych kryptowalut ani nie wychodziłem do fiatów to teraz w pit-38 wpisuję tylko zainwestowaną kwotę w poprzednich latach w rubrykach 36 i 38 ?

Mam wątpliwości, co jest konkretnie kosztem. Przykład. Przelałem 10 000 USD na giełdę. Na giełdę wpłynęło 9970 USD, gdyż bank pośredniczący pobrał opłatę 30 USD. Czy te 30 USD jest kosztem? Następnie giełda przyjmując depozyt 9970 USD pobrała opłatę 3 USD. Czy te 3 USD jest kosztem? Następnie kupiłem BTC za kwotę 9967 USD, a giełda pobrała za to 50,20 USD. Czy te 50,20 USD jest kosztem?

Witam,

czy prowizję jaką pobierają platformy też wpisuję jako koszt?

Jak zrozumiałam , jeżeli zakupiłam bitcoina za pln to nie ma przeliczania różnic kursowych , pomimo że bitcoin wyceniany jest w usd. Czy zakup usługi szkoleniowej ze znajomości giełdy jest kup.

Witam, czy jeżeli nic nie kupowałem oraz nie sprzedawałem, to wystarczy z tamtego roku przepisać wszystko z PIT38 bez zmian, czy coś się zmieniło w 2024r?

Wystarczy przepisać

Witam. Na wstępie gratulacje za super artykuł i informacje w nim zawarte. Na potwierdzenie moich słów proszę zerknąć na liczbę i JAKOSC komentarzy. Wielkie wow.

Niestety nie znalazłem pytania i odpowiedzi w poniższym temacie. Dość jasna jest konieczność złożenia korekty deklaracji pit38 w przypadku gdy nie zgłosiło się zakupu krypto. Nie mniej jednak w poniższym temacie widzę problem stąd prośba o pomoc:

Od kilkudziesięciu lat rozliczam się wspólnie z małżonką składając wspólnie deklaracje pit37. Przy okazji korzystamy z różnych ulg (np. dzieci). W 2021 r. zakupiliśmy krypto za około 30tys zł i nic z tym nie zrobiliśmy. Dalej są na rachunkach. Nie złożyliśmy deklaracji pit38. Po przeczytaniu waszego artykułu i kilku filmow na YT chciałem w generatorze złożyć korektę pit38 i ….co się okazało, że takowej korekty nie mogę złożyć wspólnie z małżonką. W ten sposób (podobno) muszę złożyć korektę pit37 indywidualnie za każdego z małżonków (wtedy przepadna ulgi i redukcja zapłaty podatku nie będzie taka atrakcyjna jak przy wspólnym rozliczeniu) i dopiero wtedy za siebie korektę pit38. Czy możecie to potwierdzić? Bądź ewentualnie naprowadzić jak to lepiej zrobić?

Jak zaokrąglamy kwotę w pozycji 38?

1. Przelewając na binance najpierw robię przelew na zen.com, przelanie PLN z zen.com do binance pobiera 1%, czy to jest koszt?

Przykładowo przelewam 1000zł na zen, z zen na binance dociera już 999zł. Kosztem jest 1000 czy 999?

2. Czy muszę w jakiś sposób dokumentować co roku ile i jakich kryptowalut mam aktualnie?

Witam, czy mozna podsumowac SPOT i FUTURES? Prosty przykład:

Wpłacam 50.000 PLN i wymieniam na 10.000 USDT.

Trade 1: BTC-USDT Perpetual

Resultat: +1.000 USDT

Funding fee: +50

W portfelu: 11.050 USDT

Trade 2: ETH-USDT Spot

Resultat: -500 USDT

W portfelu: 10.550 USDT

Wymieniam 10.550 USDT na 55.000 PLN. To opodatkować trzeba 5.000 PLN (PIT 38 pola 34-36) ?

Dziękuje bardzo.

Przykładowo w roku 2023 wpłacam na giełdę 10000pln, dokonuje kilka transakcji z wyjściem do FIAT np.

1. za pełną kwotę kupuje BTC i sprzedaje z zyskiem 5000 – saldo 15000

2. za pełną kwotę kupuje ETH i sprzedaje z zyskiem 2000 – saldo 17000

3. za pełna kwotę kupuję BTC

19% podatek za rok 2023 płacę z kwoty 17000 – 10000 = 7000 ? Czyli od maxymalnego salda we FIAT w danym roku kalendarzowym odejmuje koszty? Czy może inaczej jest to liczone. Proszę o wyjaśnienie

Inaczej

Koszty:

10000+15000+17000

Przychody:

15000+17000

Nie płacisz podatku za 2023 r. przenosisz 10000 kosztów na kolejny rok.

Witam. Czy jeżeli pracuję w Norwegii , a kupuję kryptowaluty za PLN to muszę się rozliczać w Polsce czy w Norwegii ? I jak wygląda zakup kryptowalut przez Zen ? Czy trzeba to jakoś udokumentować później ?

Rozliczasz się tam gdzie jest Twoja rezydencja podatkowa. Zbierasz wszystkie potwierdzenia transakcji.

Witam,

W 2021 roku kupiłem krypto (różne) za 8000PLN, nie złożyłem PIT38. W 2022 roku również kupiłem krypto, złożyłem PIT-38, ale są błędy. Czy za 2021 rok mogę w jakiś sposób, np. elektronicznie dodać ten PIT-38 z poprawną kwotą zakupu, i czy grozi mi jakaś kara za brak złożenia? I później poprawić za 2022 rok? Dodam, że do tej pory tylko kupowałem, niczego nie sprzedałem.

Drugie pytanie, rozumiem, że jeżeli kupuje przez Revolut’a krypto za 1000PLN, ostatecznie po odjęciu prowizji jest 975 lub 980PLN, to wpisuję ten 1000PLN jako koszt? Robię przelew na konto w Revolut kartą z banku PKO BP i kupuję za PLN konkretne krypto już w Revolut.

Witam.

Kupuje kryptowaluty od 2020 roku i nie zgłosiłem do US nic ( tylko kupuje za FIATY nie sprzedałem jeszcze nic)

Czy jest możliwość rozliczenia tego jakoś (wykazania straty za taki okres wstecz) jeśli tak to w jaki sposób.

Dodam że mam potwierdzenia przelewów i wyciągi z giełdy.

Korektą pitów z poprzednich lat.

Ja mam natomiast zagwozdkę bo nigdzie nie znalazłem odpowiedzi.

Co w przypadku kiedy kupujemy kryptowaluty na giełdzie, wpisujemy inwestycje jako koszt w pit, przesyłamy zakupioną kryptowalutę na portfel, a nastepnie zapomnimy swoich seedów lub zostaniemy hacked i środki wypłyną z portfela, a zysków nie zrealizujemy nigdy?

Nic sie nie dzieje.

Witam. Jeżeli nie posiadam pokwitowań wypłaty z bitomatu a tylko historię przelewu z portfelu na adres z bitomatu, to mogę to normalnie rozliczyć w Pit-38? Rozliczenie będzie za rok 2023. Wpłaciłem około 1500 a wypłaciłem 1400 czyli kończę rok ze stratą. Dziękuje za odpowiedz.

Bez potwierdzeń nie możesz tego normalnie rozliczyć, chyba że uda Ci się udowodnić przed US transakcje.

Dzień dobry. Potrzebuję porady od Państwa.

Zarejestrowałem jednoosobową działalność gospodarczą , kod PKD 66.12.Z

Zajmuję się wymianą walut i kryptowalut za pośrednictwem platform handlowych(P2P).

Posiadam wpis do rejestru kryptowalut.

Wszystkie transakcje sprowadzają się do tego, że przekazuję pieniądze komuś korzystającemu z BLIK, płacąc za kryptowalutę,

a także sprzedając, otrzymuję również przelewy do BLIK.

Nie wiem jak się rozliczyć podatki na JDG na taką rodzaju działalności.

W przypadku działalności gospodarczej, możemy wybrać zasady ogólne lub podatek 19%.

Na razie zaznaczyłem opodotkowanie 12% ale jeżeli dobrze zrozumiałem to muszę zaznaczycz 19% ponieważ

Przy rozliczaniu się z kryptowalut nie możemy skorzystać z żadnych ulg podatkowych, nie mają też zastosowania przepisy o kwocie wolnej od podatku.

Każdy nawet najmniejszy dochód podlega opodatkowaniu w wysokości 19 %

1. Czy muszę płaczyć zaliczki na podatek?Jeżeli tak? to w jakiej wysokości? jak to obliczyć, ponieważ prowadzę ewidencje wylącznie do rozliczenia podatru w PIT-38, nie wystawiam faktur.

2. Czy trzeba zrobić jakiś zmiany we wpisie CEIDG, czy trzeba poinformować urząd skarbowy że działalność faktycznie podobna do działalności kantora dlatego nie płacę zaliczki a podatek zapłacę na podstawie PIT-38?

3. Czy trzeba zmienić kod PKD, możliwo wybrałem nie właściwy kod?

4. KRiP, czy muszę prowadzić KRiP jeżeli nie mam faktur.

5. Jako JDG muszę zaplaczyć ZUS(mam na razie ulgę na start) to jak obliczyć ile musze zaplaczyć? Na podstawie dochodu za miesiąc czy to będzie jakaś stała kwota?

Jak wyemituje 1 token NFT(lub dostałem go za darmo) i wymienię go na kryptowalutę = 50 XRP w ramach umowy zamiany (wartość tokenu i kryptowaluty 100zł) to powinienem zapłacić 1% podatku PCC oraz 17% podatku dochodowego lub skorzystać ze zwolnienia i nie płacić podatku dochodowego.

Pytanie czy taką umowę zamiany tokenu NFT i kryptowaluty można zakwalifikować jako koszt nabycia kryptowaluty w kwocie 100zł?

Witam

Proszę napisać jak rozliczyć taką sytuację:

Na giełdzie wystawiłam do sprzedaży 20usdt, osoba zatwierdziła zakup, że mi wpłaciła, ja potwierdziłam i wydałam usdt. Ja nie sprawdziłam a okazało się że pieniądze za to nie wpłynęły na moje konto bankowe. Próbowałam się skontaktować ale osoba d razu mnie zablokowała. Czyli ja niby sprzedałam usdt ale fizycznie złotówki nie wpłynęły na moje konto bankowe. Jak to rozliczyć z US i czy w ogóle wykazywać.

Wygląda tak jak by nie było żadnej transakcji, więc ciężko cokolwiek wykazać przed US.

Tak się stało, że posiadałem konto rublowe w banku rosyjskim. Po inwazji na Ukrainę i odcięciu banku od SWIFT wszystkie przelewy transgranicne zostały zablokowane i zacząłem używać kryptowalut, żeby wydobyć pieniądze z tego konta: kupowałem w kantorach kryptowalutę za ruble i od razu sprzedawałem ją za złotówki z wypłatą na konto bankowe. Nie była to, jak można zrozumieć, żadna działalność gospodarcza, tylko przelewanie własnych pieniędzy, i de facto nie uzyskałem żadnego przychodu, same straty ze względu na niekorzystny kurs. Nie były to duże kwoty, gdyż całe konto warte było coś około 20-25 tys. zł. W każdym razie nie chcę mieć problemów z prawem i chciałbym to rozliczyć. Jak teraz miałbym to zrobić, na podstawie jakich dokumentów? Czy mam zapłacić 19% z tych, załóżmy, 25 tys.? Co zrobić z faktem, że kryptowaluta kupowana była za ruble? Czy należy to potraktować jako koszty? Pozdrawam

Płacisz 19% od 25 tys. chyba że masz udokumentowane zakupy kryptowalut za ruble, wtedy to będziesz mógł wrzucić w koszty.

1. Czy jeśli sprzedałem krypto za powiedzmy 1000 EUR, od czego giełda pobrała załóżmy 10 EUR prowizji, to 10 EUR stanowi koszt uzyskania przychodu (po sprzedaniu na giełdzie stan konta wzrósł z 0 do 990 EUR, opłata pobrana automatycznie)

2. Jeśli wypłaciłem 990 EUR w 2 transakcjach, od każdej giełda pobrała 1 EUR opłaty, to w sumie 2 EUR stanowią dodatkowy kosztu uzyskania przychodu?

3. Czy przy sprzedaży za EUR (bez wymiany na PLN) posługuję się kursem średnim z dnia transakcji, czy dnia poprzedniego?

Z góry dziękuję

1. 10 eur to koszt

2. tu już nie, bo nie jest to bezpośrednio związane ze sprzedażą

3. z dnia poprzedniego

Dzień dobry, aktywnie sprzedaję i kupuję kryptowaluty na binance w sekcji p2p, czy mogę to robić legalnie jako osoba fizyczna i płacić podatek, czy muszę się w jakiś sposób sformalizować? dziękuję.

Można handlować kryptowalutami jako osoba fizyczna, podobnie jak akcjami.

Jak to wygląda gdy 2 lata temu kupiłem kilka kryptowalut. Nic nie sprzedawałem.

Przez 2 lata tylko pit wypełniałem 38. Zostało mi już 200zł z 2000zł wsadzonych.

Gdybym chciał to kolejne lata trzymać to przepisywać informacje z pita 38 takie same co roku, tak? A gdybym pozbył się tych 200zł, to wtedy jak to wygląda?

Przepisujesz co rok jak nie sprzedajesz, a jak sprzedajesz to wpisujesz za ile sprzedałeś.

W przykładzie 1 Adam zarabia i jego przychod jest dodatni, bo tylko taki może być.

Jak pit wyglądałby gdyby wyciągnął zyski tylko z jednej kryptowaluty?

Zysk BTC 15 000 jest mniejszy od 30 000 kosztów. Co Adam wpisze w rubryki 34 do 38?

To jest przykład 2, gdzie koszty przewyższają przychód.

Dzień dobry.

Zainwestowałam w kryptowaluty w 2021 – 1500 zł, a w 2022 – 2000 zł .

W 2021 r. sprzedałam kryptowalutę MANA, którą zakupiłam za np. 500 zł, a sprzedałam za 1200 zł, ale nie wypłacałam fizycznie środków , tylko zainwestowałam w inne kryptowaluty, które do dzisiaj przynoszą stratę z uwagi na spadek cenowy jednostki.

Zamiast 3500 zl , mam teraz 1000 zł (oczywiście może się to zmienić), czy wobec tego powinnam zgłosić czynny żal ponieważ:

1. Nie zgłosiłam pitu 38 jako straty

czy możę

2. Czynny żal za to, że powinnam odprowadzić podatek od zysku (mimo, że środków nie wypłaciłam) od 700 zł (różnica 500 zainwestowałam w MANA i sprzedałam za 1200 zł nie wypłacając fizycznie środków, a je inwestując dalej w krypto)

Mam nadzieję, że z punktu widzenia podatkowego, nie zataiłam przychodu, tylko ewentualną stratę. Co mi grozi za brak zgłoszenia. TEraz chce to naprawić

Podatek należy zapłacić tylko w momencie wyjścia do fiatów, jeśli tak było w Twoim przypadku, to powinnaś to zgłosić w picie.

Zakup kryptowalut powinnaś wpisać jako koszt uzyskania przychodu

Dzień dobry,

Co jeśli dokonałem zakupu w 2020 i nie zgłosiłem tego do US?

Do dnia dzisiejszego nie dokonałem żadnej sprzedaży krypto.

Będę wdzięczny za odpowiedź.

Korekta zeznania i proszę wpisać w straty ten koszt

A jak rozlicza się Sp. z o.o.? Też osobno (poza CIT-em)? Jeżeli osobno to w jakich częstotliwościach (rocznie, miesięcznie) i jaki PIT?

Spółki rozliczają się w CIT w zależności spełniania przepisów podatkowych; częstotliwość zgodnie z zgłoszoną formą – zaliczki miesięcznie lub kwartalnie; a na koniec roczna deklaracja

Dzień dobry, eth kupowałem za pomocą karty bezpośrednio w metamasku za 140zł. Jedyne potwierdzenie jakie mam to mail od pośrednika (Moonpay) z danymi transakcji plus pozycja na wyciągu z konta ale bez żadnego opisu. Czy to wystarczy w razie jakiejkolwiek kontroli? Czy jako koszt powinien podać pełną kwotę 140zl cbo z maila wynika że były tu opłaty processing fee i network fee więc w sumie na sam zakup eth przeznaczona została mniejsza kwota? Z góry bardzo dziękuję za odpowiedź.

Jak nie masz nic innego to powinno wystarczyć. W koszty wrzucasz całą kwotę 140 zł.

Bardzo dziękuje za pomoc.

Cześć. Mam pytanie odnośnie kosztów uzyskania przychodu w przypadku wpłaty EUR na binance.

Mam taką sytuację

1. Z mojego konta w banku robię przelew na 100 EUR

2. Przelew trafia na Binance, ale Binance pobiera sobie 1 EUR fee (w potwierdzeniu transakcji mam, że dostali 100 EUR i biorą 1 EUR)

3. Za te 99 EUR kupuję krypto

Czy w takiej sytuacji moim kosztem uzyskania przychodu jest 100 EUR czy 99 EUR (przeliczone po odpowiednim kursie)?

Kosztem jest to za ile kupujesz, jak przelałeś i kupiłeś dopiero później za 99 euro to kosztem jest 99 euro, ale jeżeli to była jedna operacja przelew i automatycznie zakup to wtedy kosztem już jest 100 euro, bo fee jest bezpośrednio związane z transakcją.

Czy jeśli mam nadwyżkę kosztów nad przychodami, to w rubryce 40 wpisuję stawkę podatku 19% czy zostawiam defaultowe 0%/uzupełnia się automatycznie 19%?

Stawka podatku uzupełnia się automatycznie, gdyby jednak tak się nie stało to wpisujesz 19 %.

Czy dla us jako dowod kupna/sprzedazy wystarczy wygenerowany plik z giełdy historia zleceń?

Tak

moja sytuacja wygląda następująco:

1. w roku 2021 wpłaciłam na giełdę ZONDA 10.000 zł i dokonywałam szeregu transakcji zakupu a następnie sprzedaży angażują całe 10.000 zł

w ostatnim dniu 31.12.2021 na koncie w giełdy była kwota 7.000 zł (czyli starta 3.000 zł)

skoro mam zsumować wszystkie transakcje zakupu i sprzedaży … to jak zsumuję dziesiątki transakcji zakupu to wyjdzie kwota nie 10.000 zł tylko setki tysięcy złotych – i tu pytanie jaka kwotę wpisuję w koszty ? – 10.000 zł czy te tysiące? identyczna sytuacja w przychodzie po zsumowaniu wychodzą setki tysięcy zł.

Wpisujesz te setki tysięcy złotych po stronie kosztów jak i przychodów.

Czesc 🙂

Obecnie przebywam czasowo za granica (Nowa Zelandia) i tutaj buduje swoje portfolio krypto (zaczalem w tym roku). Jestem rowniez rezydentem podatkowym w NZ.

Niestety, system podatkowy odnosnie krypto nie jest tutaj zbyt przyjazny gdy pracujesz na etacie dlatego podjalem decyzje o niewyplacaniu potencjalnych zyskow w tym kraju. Moja wiza jest wazna jeszcze 3 lata a pozniej zamierzam wrocic do Polski i zrealizowac potencjalne zyski wlasnie w Polsce gdy juz stane sie na nowo rezydentem podatkowym w Polsce.

Moje pytania sa nastepujace:

1) Czy moge wypelniac PIT-38 w celu zawiadomienia US w Polsce o moich kosztach uzyskania przychodu z kryptowalut ktore kupuje w NZ? (Dodam tylko ze przez ten czas bede jedynie nabywac krypto, nie sprzedawac) Czy jest na to jakis inny sposob? Chodzi o to ze przy rozliczeniu rocznym, gdy juz wroce do Polski, chcialbym moc odliczyc koszty uzyskania przychodu i tym samym pomniejszyc dochod i ostatecznie podatek. Jako ze nic nie sprzedam w NZ, nie ‘zuzyje’ zadnych kosztow uzyskania przychodu do rozliczenia w tym kraju.

2) Zalozmy ze przepisujesz koszty uzyskania przychodu w PIT przez 3 lata (masz 20 000 zl kosztow) i w koncu decydujesz sie na realizacje czesci zyskow z kryptowalut. Czy obliczajac dochod mozesz uzyc tylko czesci tej kwoty? NA przyklad:

Sprzedajesz krypto za 5 000 zl i wykazujesz 5 000 zl kosztow aby nie zaplacic podatku i przepisujesz wtedy 15 000 ktore zostalo? Czy taki zabieg jest mozliwy?

Dzieki z gory za odpowiedz.

Pozdro

1. Rozliczasz się tam gdzie jest Twoja rezydencja podatkowa.

2. tak

Siemka.

Jestem na rynku od maja 2022. Kupiłem różne krypto w 2022 roku około 20 tys zł , nie zamierzam wpisywać kosztów do pit 38 ,kupiłem również w tym roku około 10 tys i pewnie kupię w 2024 roku np za kolejne 10 tys zł, więc będę miał 40 tys kosztów . Teraz moje pytanie czy jak nie złoże przez te lata pitu 38 i krypto nic nie sprzedam ,dopiero będę sprzedawał np w 2025 roku i wtedy chciałem konkretnie się rozliczyć. Wypelnic pit 38 przy pomocy księgowej , że w poprzednich latach (2022 i 2023) poniosłem kosztów 30 tys zł i w 2024 10 tys zł . Czy mogę tak zrobić ? Będzie to akceptowane ? Jak będę miał na to przechowane dokumenty z giełdy. Dziękuję za odpowiedź.

Będzie to błąd i nie będzie to akceptowane przez US. Nawet jak tylko kupujesz i jesteś na stracie to musisz złożyć pita.

Witam serdecznie, nie wiem czy padło tu takie pytanie, ale nie jest ono ujęte w artykule i nie znalazłem go, więc je zdam:

Co w sytuacji w której przykładowo, nie doszło do zakupy kryptowalut, ale sie je otrzymało. Następnie sprzedało się te kryptowaluty.

Więc czy w takiej sytuacji wystarczy złożyć PIT-38 w którym uwzględnia się tylko przychód/dochód?

Teoretycznie tak ale w praktyce US może różnie do tego podejść, zależy też od kwoty. Bo jak się coś otrzymało to powinno się zgłosić darowiznę do US.

Jednak widziałem że już odpowiadaliście na podobny komentarz krótko: “Tak”

A pytanie brzmiało tak:

“Jeśli nie jestem w stanie wykazać dowodów zakupu krypto, a będę chciała je sprzedać, to w picie wykazuje tylko przychód i płacę 19% podatku od całej kwoty?”

A co jeśli wykopałem kryptowalutę? Czyli użyłem swojego komputera w celach wydobycia określonej wartości kryptowaluty.

To nie wliczysz w koszty zakup komputera ani energii elektrycznej. Przy sprzedaży zapłacisz podatek od całego przychodu.

Witam,

Posiadam rozliczony PIT-38 z 2021, gdzie mam zapisane:

Przychód:530 885,72

Koszty uzyskania przychodów poniesione w roku podatkowym:571 485,71

Koszty uzyskania przychodów poniesione w latach ubiegłych i niepotrącone w poprzednim roku podatkowym:5 719,70

Dochód b – (c + d) – puste pole

Koszty uzyskania przychodów, które nie zostały potrącone w roku podatkowym

(c + d) – b 46 319,69

Czy jak w roku 2022 tylko i wyłącznie dokonałem zamiany Fiat-krypto 100 000zł

to mogę w rozliczeniu PIT-38 2022 wypełnić następująco:

Koszty uzyskania przychodów poniesione w roku podatkowym

dodać 100k = 671 485,71zł,

a pozostałych pozycji nie zmieniać?

Pozdrawiam

Jak tylko kupowałeś to wypełniasz pole 35 oraz przepisujesz koszty z poprzedniego roku pole 36. Wynikowym polem bedzie pole 38 (35+36)

Witam,

Mam 2 pytania.

1.Z mojego konta wpłaciłem na giełdę Binance 10000 zł dodatkowo , żona przelała mi na zen ze swojej karty 5000 zł które później wpadło na moje konto na giełdzie czyli razem 15000 zł czy to jest mój koszt? Dodam że giełda jest na mnie zarejstrowana.

2. Natomiast wygenerowałem sobie listę transakcji z giełdy Binance i wyszło mi że wpłat mam 14524,30 zł bo zabierało mi prowizję. W takim razie ile wpisać w PIT – 38.

1. Nie. Wpłaty są obojętne podatkowo.

2. Jeżeli kupowałeś za fiaty krypto to opłaty też są kosztem.

W 2022 kupowałem różne kryptowaluty na giełdach Binance, KuCoin, Coinbase. Do zakupów używałem karty oraz przelewów z Revoluta – konto EUR. Generalnie prawie wszystko mi się zgadza w wyciągu z konta Revolut z historiami transakcji z giełd. Problem jest jedynie z Coinbase. W wyciągu z Revoluta jest płatność wychodząca do Coinbase w EUR. Natomiast w wyciągu z Coinbase widnieje transakcja USD -> kryptowaluta. Nie wiem w którym momencie nastąpiła zamiana EUR na USD. W celu policzenia kosztów uzyskania przychodu wykorzystałem ostatecznie dane z wyciągu z Coinbase, czyli przeliczyłem na złotówki po kursie USD. Jednak z ciekawości policzyłem to też wg wyciągu z Revoluta czyli wg kursu EUR – różnica w należnym podatku to 2 zł (po przeliczeniu wg kursu USD zapłaciłem 2 zł podatku więcej, niż gdybym przeliczał po kursie EUR). Czy prawidłowo postąpiłem w tej sytuacji i czy przy tak małej różnicy w ogóle mogę się spodziewać jakichś problemów? Dodam, że dochód jest niewielki -ok. 1500 zł, natomiast kwoty przychodu i koszty uzyskania przychodu to nieco poniżej 50 tys. zł.

Tak małe kwoty rzędu 2 zł to US może sam poprawić, są mało znaczące. Jak zapłaciłeś więcej o 2 zł to nie powinieneś mieć żadnych problemów.

Czy sam zakup krypto, bez jakiejkolwiek wymiany na fiat należy wpisać w PIT38 z dokładnością do złotówki?

Nawet sam zakup krypto za fiaty należy wpisać do pit-38 i to nawet z dokładnością do 1 grosza.

Witam,

proszę o pomoc w następującej sprawie – rozliczyłem się już z małżonką w PIT-36 i kompletnie zapomniałem o tym, że w styczniu kupiłem krypto za kilka tysięcy bardziej żeby się pobawić niż działać tym na serio. Trzymam je dalej na giełdzie i niczego nie sprzedawałem, na ten moment jestem generalnie na minusie. Wiem, że można rozliczać się z tego tylko osobno i co w tym momencie – da się przedstawić US jeszcze jeden formularz PIT-38, a może jakoś przezimować do momentu aż sprzedam i wtedy wykazać poniesione koszty w rubryce, że dotyczy to lat poprzednich? Mam tu naprawdę niezłą zagwozdkę – zwłaszcza, że wykluczałoby to chyba możliwość wspólnego rozliczenia. Dzięki z góry za pomoc!

Krypto rozliczasz niezależnie od innych dochodów. Po prostu złóż pit-38 i wpisz ten zakup krypto, będziesz miał koszty na następne lata.

Zapłaciłem za kryptowaluty 5000 zł z prowizja ( prowizja 130 zł) część tej kryptowaluty sprzedałem za 5000 zł ( tu zapłaciłem 144 zł prowizji) jakie kwoty mam podać do pit-u?? Czy odliczać od sumy 5000 zł przy kupnie i sprzedaży prowizje czy też nie?

Jak zapłaciłeś 5000 zł to to jest Twój koszt (prowizja jest już w nim wliczona). Jak sprzedałeś i dostałeś 4856 to to jest Twój przychód (5000 pomniejszone o prowizję giełdy 144 zł).

Witam w 2022 w quizach otrzymałem 0,92199 dot o wartości 32 zł, nie wymieniałem ich na PLN ani inne waluty czy te transakcje otrzymane muszę wykazać w pit w roku 2023

Nie. Wykażesz przychód jak będziesz wymieniał na złotówki.

Cześć,

Mam dwa pytanka:

1) przy rozliczeniu PIT38 z Zondy jak mam przeliczyć do kosztów prowizję za transakcję pobraną w BTC?

2) Czy muszę załączać/wypełniać PIT/ZG?

1. Jak kupujesz to kosztem jest to ile ubywa Ci złotówek, a jak sprzedajesz to przychodem jest to ile dostajesz złotówek. To już będzie uwzględniało prowizje pobraną przez giełdę.

2. Nie musisz

Witam,

Wracam do pytania z wczoraj. Jeśli sama transakcja kartą nie stanowi potwierdzenia poniesionego kosztu to czy zestawienie go z ściągniętym printscreenem z koinly będzie już takim dowodem. W Koinly mam pokazaną dokładnie transakcję dokonanej na giełdzie binance. Godzina , rodzaj krypto, ilość. Problem w tym że kwota jest na 5880 PLN, podczas gdy z karty ściągnięto mi 6000. 120 PLN było prowizją dla binance i już tego nie widać. Koszt szczegółowego raportu na koinly to 49 dolarów lub euro i nie chcę go ponosić. Czy zestawienie printscreena i przelewu z tego dnia będzie już wystarczającym dowodem dla US. Z góry dziękujęi pozdrawiam.

Tak ten printscreen wraz przelewem powinien wystarczyć. Jeżeli ta transakcja była automatyczna i związana z tym przelewem to fee pobrane przez Binance będzie kosztem. Czyli koszt do wpisania do pita to 6000 zł.

Witam,

Rozwiązując Quizy Revolut otrzymałem trzy kryptowaluty, które od razu zamieniłem na dolary, a następnie przewalutowałem na PLN. Łączna kwota, którą otrzymałem na konto Revolut po przewalutowaniu wyniosła 55zł.

Opłata za zamiana kryptowalut na dolary każdorazowo wyniosła 6zł, potrącana z kwoty kryptowaluty (łącznie 18zł).

Czy w przyszłym roku rozliczając PIT-38 będę musiał wpisać:

a) Przychód 73zł, koszt 18zł, a więc dochód 55zł?

czy może:

b) Przychód 55zł?

Pozdrawiam

Przychód to to co dostałeś w dolarach, musisz przeliczyć na złotówki po średnim kursie NBP z dnia poprzedzającego transakcję.

Witaj 🙂

W zeszłym roku głównie kupowałem i mam tu mix zakupów. Najczęściej najpierw kupowałem na Revolucie za PLNy Euro, które przelewałem na konto Binance.

Ogólnie nic nie wymieniałem potem z kryto na fiaty, a ewentaulnie na stable coiny.

Czyli jak rozumiem nie mam przychodu, natomiast poniosłem te koszty zakupu, które mam teraz problem rozliczyć.

Przykładowa hipotetyczna sytuacja:

Jak policzyć takie koszty (kursy dla uproszczenia wymyśliłem):

W dniu 1 za 450 pln na Revolucie kupiłem 100 Euro. Załóżmy że kurs był 4.5pln za 1 Euro. W dniu 1 Przelałem to 100 E na Binance. Czyli poszło na to 450 PLN.

W dniu 2 za dokładnie 75 euro kupiłem XRP po jakiejś cenie. Zatem pozostało 25 euro , oraz kupione XRP. Jak rozumiem tutaj policzę koszt mnożąc 75 X 4.5 czyli 337,5.

W dniu 3 robię kolejny zakup Euro na Revolucie, oczywiście kurs już jest inny. Kupuję 100 Euro np za 4.6 i przelewam na Binance (czyli wydałem 460 PLN tym razem). Mam tam wiec na koncie Binance 125 Euro, z czego 25 kupionych po 4.5 i 100 kupionych po 4.6.

Teraz przykładowo kupuję w czwartym dniu BTC za okrągłe 50 EUR.

Jak zatem policzyć cene skoro mam euro tutaj kupione po różnych kursach ? Czy zakładać że na zakup zeszło 25 Euro po 4.5 i 25 Euro po 4.6 ?

Tego trochę nie rozumiem jak policzyć te koszty zakupu w przypadku takiego mixu, ciągłego dopłacania waluty wymienionej na Revolucie.

Dziękuję z góry

Nie ma znaczenie po ile kupowałeś euro. Jak kupujesz krypto za euro to liczysz średni kurs euro NBP z dnia poprzedzającego transakcję, transakcję zakupu krypto oczywiście.

Witam, jeśli zakupiłam krypto za dolary (samo przeliczylo się z karty z pln na usd) to rozumiem że wyliczam kurs dolara z dnia poprzedniego za tą transakcje?

Tak, niby to bez sensu bo to będzie inny kurs jaki faktycznie był, ale tak mówią przepisy.

Hej, jeśli kupiłem krypto kartą np za 100 USD w tym fee processing wyszło 3 USD i network fee 0.1 USD to mam podać w PIT 100 USD czy 100usd -fees

I co w przypadku gdy serwis podaje tylko kwotę za jaką kupiłem bez podziału na fee

Wpisujesz całą kwotę 100 USD bo te opłaty były bezpośrednio związane z transakcją kupna.

Witam.

Na giełdzie Zonda mam dokonaną transakcje ETH/PLN (wymiana pln na eth), natomiast przed jej wykonaniem wymieniałem LUNA na PLN, jednak z wiadomych względów te transakcje zniknęły gdy kryptowaluta LUNA upadła. Czy w rozliczeniu PIT powinienem wpisać tylko zysk z ETH/PLN, mimo że defacto powinienem mieć również te transakcję wymiany LUNA na PLN?

Transakcje nie znikają, jak ją przeprowadziłaś to też ją wpisujesz, no chyba że nie ma jej już w historii giełdy, ale to byłoby dziwne i trzeba by do supportu napisać, bo tak nie powinno być.

Mam pytanie odnośnie zapłaty za krypto poprzez kartę debetową. To znaczy nie było przelewu na konto giełdy tylko od razu zakup krypto z karty. Czy zatem w takim przypadku bankowy rejestr historii w postaci PDF będzie wystarczającym dowodem poniesionego kosztu? Nastąpiła bowiem tutaj natychmiastowa transakcja.

Jeżeli masz tam napisane ile kupiłeś krypto za ile fiatów, to powinno wystarczyć. Bo jeżeli jest to sam przelew to niestety nic on nie mówi o transakcji.

Dzień dobry,

Czy transakcja (zakup kryptowalut) w PLN i walucie obcej jest traktowana jednakowo (czy wystarczy PIT-38, czy dla walut obcych trzeba dodatkowo wypełnić załącznik PIT/ZG)?

Nie trzeba dodatkowo nic więcej wypełniać.

A czy zakup kryptowalut dotyczących złota lub srebra rozliczamy tak samo ( w sensie wykazujemy na PIT 38 )tak jak zakup “zwykłych krytptowalut ” ? Czy złoto i srebro jest inaczej rozliczane ?

Kryptowaluty to kryptowaluty, nie ważne czy dotyczą marchewki, złota, czy czegoś innego.

Czy jeśli rok temu odniosłam stratę a w tym roku sprzedałam wszystkie kryptowaluty również ze stratą i chce zamknąć całkowicie konto to czy przy kolejnych latach dalej będę musiała się rozliczać i czy zapłacę podatek jeśli finalnie wyszłam na stracie ?

W kolejnych latach będziesz musiała przepisywać stratę, a podatku nie musisz płacić bo jesteś na stracie, a nie na dochodzie.

Dzień dobry,

Chcę się tylko upewnić , czy dobrze rozumuję.

Rozliczam się rok w rok wspólnie z żoną – PIT37.

W 2021 nakupiłem trochę krypto – nie wypełniłem PIT38.

W 2022 też kupowałem i mam zamiar złożyć PIT38.

Rozumiem, że najlepiej wypełnić PIT38 za 2021 i wysłać go do US + czynny żal.

Złożyć PIT38 za 2022 z uwzględnieniem straty za 2021.Zgadza się?

Czy ww. czynności nie majązwiązku z PIT 37?

Dziękuje za odpowiedź

Dokładnie tak, z tym że czynny żal to jest złożenie zaległego pita z wyjaśnieniem dlaczego się tego nie zrobiło i ewentualne zapłacenie zaległych podatków. Bo ktoś może pomyśleć że jest to jakieś kajanie za grzechy podatkowe, a to jest zwykły donos na siebie samego do US.

Witam,

czy jeśli w roku 2021 kupiłem kryptowaluty na kwote 44tyś i z raportu koinly wyszedł mi przychód 65tyś i niepotrzebnie zapłacilem z zysku podatek, ponieważ nie wymieniałem nic na fiaty. To czy w bieżącym roku wpisuje w stratach 44tyś czy 65tyś bo nadal wszystko trzymam na giełdach i nic nie dokupowałem.

Robisz korektę pita za 2021 r. Jak tylko kupowałeś to masz koszty, które przepiszesz do pita za 2022 r.

Dzień dobry, na potwierdzeniu z banku mam kwotę 50 Euro, na giełdę trafiło finalnie 49 Euro ponieważ 1 Euro to opłata transakcyjna – nie wiem czy giełdy czy banku w każdym razie czy to ma znaczenie i czy finalnym kosztem jest kwota 50Euro * kurs z poprzedniego dnia roboczego czy muszę zaniżyć do 49 Euro?

Przelew nie jest opodatkowany tylko transakcje kupna/sprzedaży.

Dzięki za artykuł. W 2022 kupiłem kryptowaluty, ale za dolary, z walutowego konta w Polsce. Na giełdę pieniądze wpłacałem zwykłym przelewem. I teraz dwa pytania.

1) Po jakim kursie przeliczam wpłatę X dolarów żeby wykazać ją w kosztach za ten rok?

2) Czy opłaty bankowe z tytułu przelewu na rachunek giełdy mogę dodać do kosztów?

1. Przelewy są obojętne podatkowo, liczy się to kiedy robiłeś transakcje kupna/sprzedaży. Przeliczasz po średnim kursie NBP z dnia poprzedzającego transakcję.

2. nie

Dzień dobry,

Przykładowo operowałem na 2 giełdach X i Y. Na giełdzie X zsumowałem przychody i koszty. Przychody to 2000 PLN a koszty 1500 PLN.

Na giełdzie Y w 2022 otrzymałem darmowo 2 kryptowaluty.

1. Sprzedałem 2 kryptowaluty i otrzymałem 5 EUR. (Przychód)

2. Za to 5 EUR pare dni później kupiłem 2,5 kryptowaluty. (Koszt)

3. Ponownie sprzedałem 2,5 kryptowaluty otrzymując 7 EUR. (Przychód)

4. Za 7 EUR kupiłem 3 kryptowaluty, które mam do teraz. (Koszt)

I by wypełnić PIT-38 i chcąc zsumować przychody i koszty giełdy X i Y to najpierw wymieniam na PLN z giełdy Y po średnim kursie NBP z dnia poprzedzającego dzień uzyskania przychodu i kosztu np:

1. ( 5 EUR to 24 PLN ) Przychód

2. ( 5 EUR to 23,50 PLN) Koszt

3. ( 7 EUR to 33 PLN) Przychód

4. ( 7 EUR to 32 PLN ) Koszt

Podsumowując mam 57 PLN przychodów i 55,5 PLN kosztów z giełdy Y które sumuję z przychodami i kosztami giełdy X. Czy to jest poprawne? Z góry dziękuję za odp.

Wygląda poprawnie.

Dzień dobry!

Po pierwsze mega szacunek dla autora za odpisywanie na komentarze!

Chciałbym poprosić o poradę w dwóch sprawach.

1. Jeśli straciłem na futures to i tak rozliczam się z zakupu USDT których tam użyłem? strata?

2. Kupiłem usługę(kurs) za kryptowaluty które miałem na binance. Jak się z tego rozliczyć/ jak zapisać w PIT? Czy skoro zapłaciłem w krypto to nic nie robię?

1. tak

2. Musisz traktować to tak jakbyś w momencie kupienia usługi sprzedał kryptowaluty.

Witam

Robię właśnie korektę za PIT za 2019r., gdyż rozliczając owy PIT w 2020r. nie wiedziałem, że można wpisać zakupy za 2017 i 2018r. co chcę teraz uczynić, aby zmniejszyć ewentualny podatek w przyszłości. Zakupiłem w tych latach krypto za 10tyś a sprzedałem za 6tyś czyli miałem stratę 4tyś

Moje pytanie brzmi czy w rubryce nr 36 (Koszty uzyskania przychodu w latach ubiegłych) mam wpisać cały koszt zakupów czy różnicę między zakupami a sprzedażą? , bo jak dla mnie to różnicę (stratę 4tyś), ale według tego co jest napisane w tabeli 36, to powinienem wpisać wszystkie koszty zakupu czyli 10tyś

Powinieneś wpisać 4 tys. ale powinieneś też rozliczyć sprzedaż w 2017 r. i 2018 r.

Witam.

Jeśli robiłem dużo małych transakcji na giełdzie Zonda np kupiłem btc za 5000 zł, później sprzedałem część za 2000, później znowu kupiłem za 2000 zł itd. Dużo tego było wszystko w parze btcpln. Jak to uwzględnić w PIT-cie ? Czy w tej sytuacja koszta to już 7000 zł a przychód 2000 zł ?

Sumujesz wszystkie zakupy i sprzedaże.

Witam. Mam dwa pytania.

Przelalem na gielde binance kwote 10000zl za pomoca karty debetowej. 5000zl starcilem na futures, za 3000zl kupilem krypto i przeslalem na inny adres na przedsprzedaz innego tokena, 2000 przelalem spowrotem na konto bankowe. Przychodem bedzIe 2000zl, natomiast czy kosztem uzyskania przychodu bedzie 10000zl(uwzgledniajace futures)? Czy kwotami ktorymi mam operowac to kwoty z konta bankowego( wartosci przelewow)?

Kwotami którymi masz operować to te które wynikają z zamiany fiatów na krypto i odwrotnie. Przelewy są obojętne podatkowo.

Czy straty na futures tez doliczam do kosztow uzyskania przychodu?

Nie

Witam. Mam pare pytań.

1. Czy fee które pobiera Binance wlicza się do kosztów uzyskania przychodów?

2. Nie wiem o jaka historie w binance chodzi. Czy jest mi ktoś w stanie powiedzieć co muszę wygenerować?

Jeżeli chodzi o fee pobierane w trakcie kupna/sprzedaży to tak.

Witam w 2022 nabyłem kryptowaluty za 10tys pln

sprzedałem za 1000pln

kryptowaluty za 5000zł wysłałem na portfel do którego nie mam dostępu.

posiadam tylko adres portfela i nic poza tym.

kryptowaluty za 4000zł wysłałem na opłacenie Domku na wakacje – nie mam od tego żadnych potwierdzeń tylko adres portfela

Koszta to 10000pln

przychód to 5000pln ?

obawiam się o ewentualną kontrole us w sprawie niejasności przychodów bo nie mam do nich potwierdzeń. Czy moja obawa jest słuszna?

Posiadam potwierdzenia kosztów w postaci przelewu z banku i zamiany na giełdzie.

Pozdrawiam

Z tego co pisze masz tylko potwierdzenie na sprzedaż za 1000 zł. Wpisywanie w pita transakcji, na które nie masz potwierdzeń to kiepski pomysł, bo co powiesz jak będzie kontrola?

Witam,

W listopadzie 2022 dostałem Airdropa w postaci kryptowaluty Songbird (985 jednostek) na eToro o wartości 12,91 UDS. Następnie w grudniu 2022 zbyłem te jednostki (wszystkie czyli 985 jednostek) za 9,95 USD.

Pytanie jak mam rozliczyć PIT38 za 2022? Czy potraktować to jako darowiznę i rozliczyć stratę w momencie zbycia jednostek, ponieważ sprzedałem je po niższym kursie czy jako zysk od całej kwoty 9,95 USD.

Z góry dziękuję za podpowiedź.

Skoro masz za darmo to koszt masz zero.

A jako przychód 9,95$

Więc podatek jest 19% od tych 9,95 $. ale musisz je przeliczyć na PLN po kursie NBP z dnia sprzedaży tokenów.

dzień dobry

mam pytanie , czy zakup hashrate za USDT do kopania w chmurze Binance jest opodatkowany jako nabycie usługi czy jest niepodatkowany jako koszt.

z góry dziękuję za odpowiedź

Witam

Wpłaciłem 1000zl na bybit po czym straciłem wszystko na kontraktach futures. Czy muszę także składać pit 38 i uwzględnić stratę?

Jeżeli za fiaty kupowałeś krypto to tak. Strata przyda się na przyszłość.

Witam,

Czy jeżeli mój mąż rozlicza się z kryptowalut, ponieważ wyszedł do fiatu ja też jako jego żona muszę, z tego jakoś rozliczyć się?

2. Jeżeli ktoś tylko robił wpłatę na giełdę w celu zakupu tylko kryptowalut to też musi z tego rozliczyc się ?

1. Każdy rozlicza się sam, nie da rozliczyć się z kryptowalut wspólnie z małżonkiem. Skoro twój mąż się rozliczył, a Ty nie handlował to nie musisz nic robić.

2. Wpłata na giełdę jest obojętna podatkowo, jeżeli zrobiłaś wpłatę a nic nie kupowałaś to nie musisz tego rozliczać. Gdybyś kupiła to powinnaś zgłosić koszty.

Witam,

Przepraszam, jeśli moje pytanie było juz zadane. Chodzi mi o szczegółowe rozbicie kupna i sprzedaży kryptowalut. Moje transakcje przeprowadzam na BitBay/Zonda:

1. Kupno kryptowalut

– Przy zakupie kryptowaluty pobierana jest kwota w PLN

– Jednoczesnie pobierana jest prowizja od transakcji w danej kryptowalucie

– Czy koszt zakupu to kwota pobrana na zakup (widzę na liście historii transakcji), czy też jest to kwota pomniejszona o wartość prowizji pobranej w kryptowalucie?

2. Sprzedaż kryptowalut

– Przy sprzedaży w historii transakcji widzę kwotę w PLN ze sprzedaży

– Potem pobierana jest prowizja od transakcji w PLN

– Czy dochód ze sprzedaży to wartość ze sprzedaży pomniejszona o prowizję w PLN, czy może kwotę ze sprzedaży wpisuję w polu dotyczącym sprzedaży, a pobraną opłatę dodaję do kosztów?

Pozdrawiam,

Adam

1. Koszt to kwota pobrana na zakup (opłata giełdy wlicza się w koszty)

2. Przychód to to co widzisz w historii (kwota przed pobraniem prowizji przez giełdę), do kosztów dorzucasz pobraną prowizję giełdy. Możesz też wpisać tylko w rubryce przychód wartość ze sprzedaży pomniejszona o prowizję w PLN – podatkowo wyjdzie na to samo.

Wróciłem w lutym tego roku (2023) na stałe do polski po 13 latach w UK.

Kupowałem kryptowaluty w 2021,2022,2023. Było też kilka sprzedaży do FIATÓW.

W UK się nie rozliczałem. Nie miałem zysku.

Po zmianie rezydencji Podatkowej z UK na Polska, chcialbym wykazac koszty zakupu z lat 2021,2022 w PIT-38. Czy składam zeznanie PIT-38 za zalegly rok 2021 oraz 2022 (do konca kwietnia 2023) z kosztami i kwota sprzedazy do fiatow (Funt Brytyjski) , wszystko przeliczone po kursie średnim NBP z dnia przed tranzakcji na Polskie złotówki? Czy w takim wypadku potrzeba jakiś list pisać osobny pisać. Czytałem o czynnym żalu, ale czy taki jest w tej sytuacji adekwatny?

Jak mieszkałeś w UK to tam była Twoja rezydencja podatkowa i tam powinieneś się rozliczyć.

Mam dużo transakcji. Wpłaciłem przez cały rok 2500, 200, 300, 400zł. Pomiędzy nimi kupowałem i sprzedawałem. Czyli koszty uzyskania 35 to 3400? Przychód to będzie różnica pomiędzy (suma wszystkich kupionych-suma wszystkich sprzedanych)? Czy jeśli sprzedałem z zyskiem i później kupiłem musze dodać te kwotę do kosztów uzyskania 35 ?

Sumujesz wszystkie zakupy (koszty) i wszystkie sprzedaże (przychody) i to wykazujesz w picie. To ile wpłaciłeś nie ma kompletnie znaczenia podatkowego.

Witam. Za mną już złożone dwie deklaracje Pit-38 za rok 2021 i 2022. W tamtym roku miałem problem z przeliczeniem odpowiedniego kursu euro na złotówki. Nie wiem czy zrobiłem to dobrze, stąd moje pytanie tutaj. Przelałem jakąś kwotę X w euro z banku na giełdę. Czasem pieniądze docierały dzień później. Teraz bardzo ważne pytanie na które nie mogłem znaleźć odpowiedzi. Kiedy przeliczam kurs euro wg NBP na złotówki? Kiedy przelewam tylko środki w euro na giełdę, czy kiedy dochodzi do transakcji euro/krypto? Ja zrobiłem tak, że przeliczałem dany kurs euro od dnia kiedy pieniądze pojawiały się na giełdzie i od tego dnia liczyłem kurs z dnia poprzedzającego. Nie liczyłem kursu kiedy dochodziło do zamiany euro na daną krypto. Czy jest to błąd? Jeśli tak jak może podejść do tego US? Oczywiście wszystkie pieniądze, które wpłaciłem są na giełdzie, tylko mogą być różnice w źle dobranym kursie.

Przeliczasz w momencie transakcji a nie przelewu. Co na to US, prawdopodobni nic, ale jak będą sprawdzać to mogą się do tego doczepić, jeżeli nie obracałeś milionami to prawdopodobnie będzie to kosmetyczna zmiana, bez większego wpływu.

Witam, mam problem który przysparza mi wiele stresu… Choć mowa o. małych kwotach. Cały czas myślałem że skoro ponoszę straty to nie muszę składać pitu – w skutek czego 2020 (200zl zakup krypto i 100 zysku bo wypłaciłem przez jakiś kantor) i 2021(tutaj podobnie 200zl i znowu ucieczka za ok 100 przez kantor – nie mam potwierdzenia) – za te lata nie składałem pit. Teraz chce rozliczyć 2022 bo dowiedziałem się że trzeba rozliczać a nie mogę złożyć korekty bo nie składałem za tamte lata pit. W 2022 mam strat już więcej bo za ok 3000zl kupiłem (hołduje, nie wypłacałem) + mam dochód z YouTube 380zl z adsense…. Problemem jest rubryka z wykazaniem strat z poprzednich lat… Nie wiem co robić bo boję się kary itd. a chce być uczciwy. Czy muszę wykazywać straty z poprzednich lat (nie złożyłem pit) czy mogę wpisać 0 i rozliczyć jedynie ten rok? Chciałbym uniknąć tłumaczeń czynnym żalem bo boję się że zrobią się z “igly widły”… Błagam o pomoc, mega mnie to martwi… Zapłaciłem jednej księgowej 300zl to tylko mi wysłała kopiuj wklej z Google o składaniu pit i info o czynnym żalu… Z góry dziękuję i pozdrawiam, bardzo proszę o pomoc

Jak nie masz potwierdzeń za poprzednie lata to nie składaj, bo i tak nie masz jak tego udowodnić. Jak masz potwierdzenia transakcji to złóż zaległe pity z wyjaśnieniem – to jest właśnie czynny żal.

Możesz rozliczyć tylko rok 2022 wpisując koszt 3000 zł, a przychód 0 zł. Poprzednie lata olewasz, tak małych kwot nikt ci nie skontroluje, tym bardziej że sprzedaż poszła anonimowo przez kantor.

Kupowałem krypto w 2021 i 2022 r. Chcę teraz złożyć pit38 za 2022. Za 2021 nie wysyłałem deklaracji PIT38 z zakupem kryptowalut. Teraz chcę złożyć czynny żal online, pismo mam już gotowe, ale nigdzie nie widzę opcji wysłania zaległej deklaracji PIT38 za 2021 r. Czy wysłanie czynnego żalu załatwia sprawę? W PIT 38 za 2022 mam sobie po prostu wpisać zakup w latach 2022 i 2021?

Wyślij pit 38 za 2021 pocztą z wyjaśnieniem – to będzie właśnie czynny żal.

W pit 38 za 2022 przepiszesz koszty za pita za 2021.

Czy jeśli na wyciągu z Revoluta przy transakcji wymiany BTC na PLN mam:

Kwota pieniężna: 302zł

Opłata: 7zł

Kwota pieniężna (z opłatami): 295zł

To wówczas 302zł jest przychodem i 7zł kosztem czy 295zł jest przychodem, a 7zł kosztem?

302 przychodem a 7 kosztem

Witam serdecznie. Ja już za 2017r. sporzadzalem Pita – wtedy jeszcze w USkarbowym gdy pytałem jak rozliczyć Bitcoina, Pani urzędniczka pytała co to jest za maszyna. 🙂

Ale problem mam następujący w 2020r w picie za 2019 rok wykazałem stratę 10225zł .

W picie w 2021r za 2020rok Zysk wyszedł mi 26250zł i zapłaciłem 4989zł podatku – nie rozliczałem wtedy straty z poprzedniego roku bo tak mi powiedziała księgowa, że nie można w tym roku zaliczać straty z lat ubiegłych w koszty to czy to prawda?

jaki podatek powinienem zapłacić – czy taki jak zapłaciłem czy jednak 26250-10225=16025×19% czyli 3044zł ?

Co w takim wypadku robic korektę ?

Pozdrawiam

Po pierwsze to zmienić księgową, a później zrobić korektę pita za 2020 r. i rozliczyć tą stratę za 2019 rok.

Hej, czy jak kupiłem przez karte płatniczą: BUSD lub USDT i później z nich zamieniłem na BTC to czy w KOSZTACH (pole.35) wpisuje kwotę jaką zabrano mi z karty np. 100 zł, czy 100 zł – 2 zł Fee (opłaty biance) = 98 zł ?

Wpisujesz tą kwotę którą pobrano Ci z karty czyli 100 zł.

czy jeżeli mam przychód i koszty tradingu na giełdzie zagranicznej i wypisuje pit 38 to podatek mam wyliczyć sam w rubryce 31 ? .

jeżeli dany kraj jest w “metoda proporcjonalnego odliczenia”

ten podatek w 31 rubryce wypisuje sam ? i to już jest podatek zabrany w danym kraju? (tam gdzie jest broker)

Dzień dobry.

Po sprzedaniu krypto na giełdzie wysyłałem fiaty na konto w banku ale za przelew giełda też pobierała opłatę. Czy tę opłatę mogę uwzględnić w kosztach uzyskania przychodu?

nie

Kupiłem krypto w pewnym polskim kantorze i przy prowizji jest objaśnienie suma prowizji kantoru oraz pośrednika płatności. Pośredni płatności to firma dotpay.

W historii transakcji nie ma podziału na prowizję kantoru, a pośrednia płatności.

Czy taką sumę prowizji mogę policzyć jako koszt zakupu kryptowalut?

Możesz bo dotyczyła bezpośrednio zakupu kryptowalut. US powinien zaakceptować to jako koszt.

Dzien dobry kupilem krypto na binance w 2022 r za okolo 10 tys pln (za zlotowki i dolary karta z revoluta) i nie wyszlem do fiatow jeszcze , jest to w roznych kryptowalutach. Podobno musze te koszta wpisac w picie. Czy musze je wpisac czy np nie chce pokazywac swoich kosztow i moge ich nie uwzgledniac mimo , ze niby sa dla mojego dobra. np w tym roku przejde do fiatow i zaplace podatek od calosci , nie uwzgleniajac wogole kosztow z 2022r czy nie mozna tak? Jesli natomiast wypelnie pit 38 z kosztami to mam dac zalacznik z binance , wygenerowany exel z kupnem krypto? , zalacznik przelewu z konta czy nie trzeba? pozdrawiam.

Powinieneś wykazać te zakupy w pit-38. Później przy sprzedaży może US się zapytać skąd masz to co sprzedajesz skoro wcześniej nie wykazywałeś zakupów. Nie musisz załączać żadnych załączników, ale warto mieć potwierdzenia wszystkich transakcji w razie kontroli z US.

Jak rozliczyć kontrakty CFD na krypto (kupno/sprzedaż bezpośrednio za/do fiat USD)?

Zasadniczo powinieneś rozliczyć tak samo jak CFD nie na krypto, jeżeli rozliczane CFD na krypto masz w fiatach, co ma miejsce u brokerów forex. Sprawy się komplikują jak grasz np. na Binance czy Bybit gdzie CFD rozliczane są w krypto, powstaje problem po jakim kursie rozliczyć zamianę krypto na fiaty. Wtedy najsensowniej byłoby CFD na krypto rozliczane w krypto, rozliczyć przy zamianie krypto na fiaty, podatkowo powinno wyjść na to samo, z tą różnicą że rozliczając CFD podatek możesz zapłacić wcześniej i wpisać sobie to w koszty, przy późniejszej zamianie krypto na fiaty. Najlepiej jednak skonsultować to z US, jak oni by to widzieli.

Jeżeli kupiłem krypto na revolucie, przesłałem do brata, on mi wymienił, przesłał do mnie fiaty za tą transakcję.

Zaznaczam do normalnie w moim pitcie?

Moje koszty i mój przychód?

Jeżeli Ty kupiłeś to Ty masz koszty. Jeżeli sprzedałeś bratu, to masz przychód. Twój brat za to będzie miał koszty za handel z Tobą.

Witam. Czy jeśli jestem osobą poniżej 26 r.ż. (nie pracującą) i składam PIT-38 jedynie ze względu na kryptowaluty, to czy uzupełniam tylko dane osobowe (kolumny A, B) i tabelkę E do kryptowalut? Dochód wyszedł 0. Nigdy nie wypełniałam żadnego pit-u, dlatego pytam.

Tak

Witam,

W poprzednim roku zakupiłem kryptowaluty różne, ogólnie nie wyszedłem z giełdy, nie robiłeś wypłaty, ale nie raz zamieniałem waluty do PLN. Więc te wszystkie zamiany muszę uwzględnić? To będzie wszystko przychodem

Tak, wszystkie zamiany fiatów na krypto i krypto na fiaty musisz uwzględnić w zeznaniu podatkowym.

Trejduje na akcjach i kontraktach krypto (CFD). Działam u zagranicznego brokera, który nie wystawia PIT-8C. O ile sprawa z akcjami jest prosta, i dla kazdego kraju, w ktorym korzystalem z giełdy przygotowuję PIT-Z/G, to nie mam pojęcia co zrobić z kontraktami krypto. Nie rozliczam ich jak kryptowalut (bo kryptowalutami nie są), ale jak? Bezposrednio do PIT-38?

Logicznie byłoby rozliczyć analogicznie do kontraktów CFD, tylko jeżeli te kontrakty na krypto nie są rozliczane w fiatach, to sprawa się trochę komplikuje. Najlepiej byłoby zapytać US jak by chciał żeby to było rozliczone, czy dopiero jak zamieniasz krypto na fiaty, czy każdy kontrakt na krypto, pomimo że nie dotykasz fiatów, bo przepisy nie mówią o tym jasno, jak to zrobić.

Dzień dobry, pierwszy raz rozliczam PIT-38 i proszę o potwierdzenie czy dobrze myślę.

W 2022 kupiłam kryptowaluty za 100 euro, część z nich sprzedałam na fiaty otrzymując 20 euro, po czym te 20 euro ponownie zainwestowałam w krypto. Potem żadnych transakcji na fiatach nie robiłam, nic nie wypłacałam.

Czy w:

34) przychód wpisuję 20 euro

35) koszty 120 euro

36) 0

37) 0

38) 100 euro przepisuję na kolejny rok

Oczywiście tylko obrazowo a euro przeliczę na złotówki zgodnie z notowaniami NBP. Z góry dziękuję za pomoc 🙂

Dokładnie tak.

Witam, jeśli w zeszłym roku wpłaciłem 10000zł, ale tego nie zgłosiłem, to mogę to uwzględnić w tym? czy jak? pozdrawiam

Jeżeli kupiłeś krypto za fiaty w zeszłym roku, to zgłaszasz to w tym roku w picie za zeszły rok.

Cześć

Potrzebuję wsparcia. Za 2018 rok złożyłem zeznanie podatkowe na formularzu PIT-37, na którym uwzględniłem tylko dochody z tytułu umowy o pracę. Zapomniałem, że na samym początku roku 2018 kupiłem, sprzedałem i kupiłem kryptowaluty i nie uwzględniłem tego w PIT. Generalnie wyszło ze stratą.

Do tej pory posiadam jeszcze trochę kryptowalut, ale nie robiłem od tego czasu żadnych innych transakcji.

Czy chcąc być czystym w świetle prawa, powinienem:

1) złożyć korektę PIT-37 czy PIT-38 za rok 2018?

2) czy jeżeli PIT-38 to czy to jest korekta czy nowe zeznanie?

3) czy za lata 2019, 2020, 2021, 2022 muszę złożyć korekty, aby przepisać straty i na jakim formularzu PIT jeżeli w tych latach składałem również zeznanie na formularzu PIT-37?

4) suma kryptowalut w przeliczeniu na FIAT to raptem 1000zł, czy mogę nie składać korekt i zapłacić za to po prostu 19% podatku?

1. korektę pit-37 za 2018

2. i 3. Od 2019 r. składasz zaległe pit-38, nowe jak nie składałeś wcześniej.

4. Możesz ale zgodnie z przepisami powinieneś poprawnie się rozliczyć z kryptowalut, czyli punkt 1 i 2.

Dzień dobry, mam pytanie czy jeżeli przykładowo ktos kupil w 2022 roku np. 4 różne kryptowalutu (A,B,C,D), w trakcie 2022 kupował i sprzedawał te kryptowaltu (bez zamiany na Fiat) w tym z zysku kupował też inne kryptowaluty np. E – na końcu roku sprzedał za Fiaty tylko jeden rodzaj krypto np.A to jak należy wyliczyć podstawę do opodatkowania -czy są to tylko fiaty za które kupiono A minus fiaty ze sprzedaży tylko A? Co jezeli bylby to E – czyli krypto kupione za inne krypto np B ?Jeżeli fiatem sprzedaży jest waluta obca według jakiego dnia należy ją przeliczyć na PLN? Dziękuję

Sumujesz zakupy za fiaty i sumujesz sprzedaże do fiatów. Nie ma znaczenie jaka to jest konkretna kryptowaluta. Wymiana krypto na krypto jest obojętna podatkowo. Z waluty obcej np. dolara czy euro przeliczasz na złotówki po średnim kursie NBP z dnia poprzedniego, jak wypada np. niedziela, czy sobota to wracasz się do piątku czyli najbliższego dnia z notowaniami NBP.

Witam kupiłem krypto kartą w poniedziałek 23 maja 2022r za kwotę 30Euro płacąc karta. Bank potrącając mi tę kwotę z konta przeliczył mi to na złotówki i wyszło 143.47. Czy w pit-38 wykazuje kwotę 143,47 czy muszę to przeliczyć kursem z piątku 20 maja?

Jak kupowałeś za euro to przeliczasz to po średnim kursie NBP z dnia poprzedzającego transakcję, najbliższy taki dzień to piątek.

W 2020 zakup za 1000 zł, bez sprzedaży.

W 2021 zakup za około 15000zl, sprzedaż za 3000.

W 2022 zakup za 4000, bez sprzedaży.

Rozumiem, że składam wszystkie trzy pity 38. Wyjaśnienie dlaczego tak późno składam pity za 2020 i 2021. Bez czynnego żalu. W żadnym roku nie uzyskałem zysku, czyli podatku 19% nie płacę?

Dokładnie tak. Czynny żal to jest właśnie złożenie zaległych pitów w wyjaśnieniem.

Gdzie mogę znaleźć wzór takiego wyjaśnienia?

W internecie.

W 2022 roku kupiłem USDT-TETHER-STABLECOIN za 3000 zł, nic nie sprzedałem. Jednak miałem transakcje w postaci nabycia (zakupy) towarów za które płaciłem walutą wirtualną. Kwota wydatkowana przeze mnie to około 5000 zł.

W jaki sposób muszę to rozliczyć w PIT-38.

Czy te 5000 zł to mój przychód (rubryka – 34), a koszty 3000 zł (rubryka 35)?

Dokładnie tak.

W 2022 wpłaciłem na giełdę 6110 euro.

Prowizja wpłaty kartą zabrała 109,98 euro.

Zostało na handel: 6000, 02 euro.

Z banku pobrano 28 867,73 PLN.

Pytania:

1. Jaki był kurs nbp liczony dla tej wpłaty?

Ani dzień wcześniej, ani później, ani ten sam dzien (sobota), nie pasuje do średniego kursu jaki wychodzi po podzielenia PLN przez ilość euro.

Pytam bo nie wiem jak wyliczyć kurs dla innych wpłat euro, gdzie przelew byl z konta walutowego i nie mam podanej kwoty w pln. Z jakiego dnia brać kurs?

2. Czy mogę w pit w koszty wpisać całość te 6110 euro, czy tylko to 6000,02 euro bez prowizji za wpłatę kartą?

1. Kurs musisz wziąć z dnia poprzedniego, a jak takiego nie ma to jeszcze wcześniejszego. To ile pobrano Ci z banku nie ma znaczenia, ma znaczenie za ile kupowałeś.

2. Koszty wpłaty niestety nie wliczysz w koszty, bo nie było to związane bezpośrednio z zakupem kryptowalut. Więc bierzesz tyle za ile kupowałeś i przeliczasz to na złotówki.

Witam,

w zeszłych latach kupowałem i sprzedawałem krypto, mam koszty uzyskania przychodów nie potrącone z lat poprzednich w wysokości 10 000 zł, w roku 2022 kupiłem za 40 000 zł, a sprzedałem do FIAT za 4000 zł, natomiast skasowałem 90% kapitału na tradingu na lewarze, czy w takiej sytuacji mogę uznać te 40k+10k, czyli łącznie 50 000 zł za koszty, a jako przychody dać te 4000 zł i tym samym na rok podatkowy 2023 będę miał do przepisania niepotrącone 46 000 zł kosztów? Czy z racji tego, że skasowałem ten kapitał i nie ma tam już tych krypto to nie mogę uznać tego za koszt?

Tak, pozostaje Ci nadal 46 000 zł kosztów. Gry na lewarze nie wlicza się w te obliczenia.

Witam, w 2021 roku zakupione zostały kryptowaluty. W 2022 złożony został PIT 38 wykazując koszt ich zakupu (koszty uzyskania przychodu w rybryce 38 były równe kosztowi zakupu kryptowalut). W 2022 nie były wykonane żadne transakcje.

Czy w 2023 jest konieczność złożenia PIT38 przepisując sam koszt z poprzedniego okresu do rubryki nr 36? Czy dopiero jak jakieś transakcje zostaną wykonane w latach następnych?

Tak, co roku należy przepisywać ten koszt pomimo braku jakichkolwiek transakcji.

Witam, czy kwotę wpisaną jako koszt z ubiegłych lat w PIT-38 za 2019 rok można rozliczać do 2024 roku włącznie ?

Nie ma ograniczeń czasowych, rozliczasz tą stratę do końca życia, albo zmiany przepisów.

Witam, mam pytanie, sytuacja wygląda tak:

– 2017 – zostały zakupione krypto za 8000

– 2018 – zostały zakupione krypto za 14000

Wszystkie zakupione krypto nadal trzymam.

jeżeli dobrze rozumiem, to w PIT-38 za 2019 rok wpisuję sobie stratę za poprzednie lata w wysokości 22000 zł.

Czy dobrze rozumiem, że 8000 zł z roku 2017 mogę rozliczyć w maksymalnym rozmiarze 50% rocznie aż do 2022 roku włącznie, czy mogę uznawać to jako skumulowaną stratę poczynając od 2019 roku i w razie potrzeby rozliczyć to nawet jednorazowo w wysokości 100% do 2024 roku?

Tak w pit za 2019 r. powinieneś wpisać stratę z poprzednich lat czyli 22 000.

Kryptowaluty rozlicza się inaczej niż giełdę czy forex, tutaj stratę możesz od razu całą odliczyć i możesz ją przepisywać bez końca.

Duże podziękowania za tak wiele rzetelnych odpowiedzi.

Jeżeli mam nie złożone pity 38 za 2020 i 2021, ale był brak dochodu, drobne sprzedaże, które nie przewyższyły kosztów zakupu krypto, to rozumiem, że składam same pity, bez czynnego żalu? Czy jakieś wyjaśnienie muszę pisać do US?

Trzeba złożyć wyjaśnienie dlaczego składasz.

Cześć,

Kupiłem w 2021 roku krypto za jakieś 4000 PLN a w 2022 za 12000. Jeszcze nic nie wymieniłem z powrotem do fiata, wszystko nadal w krypto. Te 12000 z 2022 zdążę jeszcze rozliczyć jako koszt ale nie rozliczyłem 4000 PLN z 2021. Czy mogę to olać biorąc na klatę stratę, że nie będę mógł tych pieniędzy rozliczyć jako stratę? Te 19% z 4000 PLN jest dla mnie mniej warte niż tłumaczenie przed US

Decyzja należy do Ciebie, zasadniczo uszczuplasz swój portfel a nie US, ale przepisy mówią, że stratę też należy rozliczać.

Hej,

dostałem/wygrałem w grach drobne części BTC (do 0,1) czy przy wypłacie w Kantorze/Bitomacie podatek też mam liczyć te 19% od wypłaty (w sensie rozliczenia w 2024 – Pit za 2023) ? Rachunków za zakup nie mam, bo dawno temu to było i była to bardziej forma zabawy niż chęć inwestowania/zakupu

tak

Czy koszt nieodliczony w latach ubiegłych przepisujemy też w rubryce że stratami, czy to co innego jest?

Koszty z pita za rok wcześniejszy z rubryki 38, przenosimy do obecnego pita rubryka 36. Nic więcej nie przenosimy.

Kupiłem po raz pierwszy krypto w 2022r.cna giełdzie Binance. Nie sprzedałem ich. Wydałem łącznie 350zł robiąc 3 zakupy. Pierwszy 100 drugi 100 i trzeci 150zł.

1. Czy muszę mieć dokument potwierdzający zakup. Jeśli tak, to co może nim być?

2. Koszt to jest suma zakupów łącznie z prowizją? Czy sam zakup?

1. tak, najlepiej wyciąg z giełdy

2. koszt to suma zakupów łącznie z prowizją

Cześć, mam następujące pytanie. Przeczytałem sporo komentarzy i z tego co rozumiem, w moim przypadku, gdy kupowałem krypto w 2021, 2022, nic nie sprzedałem na Fiaty, nie składałem PITu sam za siebie, jednak rodzice wliczli mnie do siebie i odliczali ulgę na dziecko (czy jakoś tak to się zwie), to czy mogę złożyć zaległy PIT-38 za 2021 i 2022 i nie myśleć o tamtch danych, skoro to są PITy typowo inwestcyjne i jedynie ja w rodzinie chce je złożyć? Czynny żal również potrzebny ? Dzięki wielki z góry za odpowiedź

Hej,

czy opłata za rolowanie lewarowanego zlecenia margin też liczyć jako koszt uzyskania przychodu?

Przykładowo na Krakenie co 4h pobierana jest mała opłata za utrzymanie pozycji (rolowanie). Są to transakcje na FIATach więc wnioskuje że jest to koszt.

Dzień dobry bardzo!

Widzę, że autor aktywnie odpowiada na pytania, szanuję.

Mam pytanie co ze stake’owaniem i yield farmingiem. Mam ETH i BTC, wpłacam to do jakieś appki DeFi, dostaję w ramach oprocentowania więcej tych tokenów, lub bonus w postaci zupełnie innych (np. CRV). Czy płacę dalej tylko przy wymianie tychże na FIAT?

Tak byłoby najprościej, jakby to były duże kwoty to sprawy się komplikują i prawo nie precyzuje dokładnie jak to rozliczać.

Witam zakupiłem krypto w roku 2020, nie sprzedałem ich i trzymam je dalej. Później w latach 2021 oraz 2022 nie dokonywałem żadnych zakupów. Moje pytania.

1. Czy mogę jeszcze złożyć pit za 2020.

2.Rozumiem że te koszta za 2020 będę musiał przenosić do kolejnych pitów za następne lata?

3. Czy muszę składać czynny żal za niedopelneinie czynności związanych z rozliczeniem?

1. tak

2. tak

3. Należy złożyć wyjaśnienie dlaczego dopiero teraz składasz pit za 2020 r.

Dzień dobry. Nie posiadam pokwitowania sprzedaży kryptowalut w bitomacie(i nie mam jak go uzyskać) co w takiej sytuacji powinienem zrobić?

Raczej nic już teraz nie zrobisz.

Wiem, że muszę złożyć korektę, to już coś. W 2021 zakupiłem ETH za 1028zł, które prawie w całości poszło na dołączenie do blockchain NFT (gas fee). Dokupiłem wtedy jeszcze RVN za 224 zł. Z ETH udało mi się odzyskać jakieś 138 zł… zostało wypłacone na paypal jeszcze w 2021. RVN rozliczę za 2022 bo w tamtym roku je wypłaciłem (209zł).

Czy za 2021 powinno wyglądać to tak:

34.138zł

35.1253zł

Ale chyba coś mi umyka, czy gas fee powinno liczyć się jako strata?

Rozliczasz zamiany fiat na krypto. Gas fee nie ma znaczenia.

Cześć, prośba o pomoc. Kupiłem w 2022r. krypto za łączną sumę 150zł. Sprzedałem je za 130.14 zł co daje mi dochód na minusie.

Czy w takim wypadku w :

– koszcie uzyskania przychodów (poz.35) wpisuje 150zł

– przychód (poz. 34) wpisuję 130.14zł

I czy na tym kończy się moje rozliczenie, skoro więcej krypto już nie mam.

Tak, ale powstałą stratę należy przepisywać co rok do następnego pita.

Zadzwoniłem dziś do urządu i powiedzieli mi, że skoro ich już nie mam (i zakładam, że w 2023 nie będe kupować) to na tym kończę rozliczanie.

Dlaczego miałbym przepisywać cały czas tą stratę i jak długo? do końca życia? hmmm

Po to przepisywać, bo może kupisz np. w 2050 i sprzedasz z zyskiem w 2060 i wtedy będziesz mógł sobie tą stratę rozliczyć. Zapłacisz mniejszy podatek.

Rozliczasz do końca życia albo do zmiany przepisów.

Dzien dobry, skladajac PIT38 za rok 2021 nie uwzglednilem kosztow przychodu za kryptowaluty. Wymiany do FIAT nie bylo , kapital jest wciaz ulokowany w krypto. Czy wypelniajac PIT za 2022 wystarczy ze wpisze pominieta kwote do kosztow przychodu za rok podatkowy 22 czy musze robic korekte do PITu za 2021?

Trzeba zrobić korektę pita za 2021 r.

Jak zlozyc pit gdy kupilem w 2021 i sprzedalem w 2022?? Chce zalatwic wszystko online.

Jak się nie da online to wyślij pit za 2021 pocztą albo zanieś osobiście do US.

Dzień dobry

Bardzo przydatny artykuł, ale za bardzo nie wiem gdzie zaszeregować poniższy przypadek.

Zakup kryptowalut w 2022 = 2700 zł

Sprzedaż krytpowalut w 2022 za 1 755,67 zł

Strata -944,33 zł.

Proszę o poradę jak rozpisać ten przypadek.

Uzupełniasz pozycje 34 i 35, a reszta się sama uzupełni. A jak nie to poz. 37 masz zero, a poz. 38 944,33

W 2022 r. kupiłem trochę BTC za pośrednictwem bitomatu (weryfikacja mailowa). Napisałem do właściela bitomatów prośbę o potwierdzenie/wyciąg z operacji zakupu kryptowalut. W odpowiedzi uzyskałem wspomniany wyciąg z datą,miejscem wpłaty, liczbą zakupionych sztuk BTC, liczbą wpłaconych PLN, adres e-mail (wpłacając małe kwoty jedyną weryfikacją jest mail albo sms na nr telefonu) oraz adres portfela. Nie ma na nim moich danych oosbowych typu imię,nazwisko, adres zamieszkania. .

Czy powyższy wyciąg wystarczy w przyszłości na wypadek kontroli ze strony US ? Z góry bardzo dziękuję za odpowiedź

Powinno wystarczyć, choć lepiej mieć na wydruku jednak swoje dane osobowe do celów podatkowych.

Kolega zakupił krypto w 2021 i 2022, nie sprzedał jeszcze, czy musi składać pit 38 za te lata? Pit 38 za 2022 jest widoczny i możliwy do wypełnienia, za 2021 nie widać w systemie.

Tak, powinien złożyć pita. Za 2021 można wypełnić wersję papierową i wysłać do US.

Czy czynny żal trzeba złożyć?

Wyjaśnienie pasowałoby złożyć.

Dzień dobry

Zakupiłem na binance i Po jakimś czasie z zewnętrznej strony dostałem bitcoina i po jakimś czasie wypłaciłem sobie 2p2

Jak powinienem obliczyć?

Kupiłem jeden raz 100 zł drugi raz 100 zł

Dwa razy dostałem bitcoina na konto

I później wypłaciłem kilka razy jak to obliczyć?

Zgodnie z przykładem.

A co w momencie gdy podczas zakupu była inna rezydencja podatkowa niż Polska ?

Czy jedyny plik jaki można pobrać na binance jako historia transakcji sprzed 3 miesięcy to ten z exela? I pytanie jak się zapatruje na to skarbówka?

Mam pytanie

W 2022 roku kupiłem krypto na Binance.

1.

Dnia 7.06 zrobiłem przelew 100 dolarów.

Na wyciągu bankowym mam:

“Kwota w walucie rachunku 465,31 PLN

Kwota w walucie oryginalnej transakcji 100,00 USD”

2.

Dnia 11.11 kupiłem BTC.

Kwota na wyciągu z banku to 1200zł.

Za te pieniądze kupiłem BTC.

Przyszedł czas rozliczenia.

Nic nie sprzedawałem.

Pobrałem historię z Binance i……

Przy pozycji z dnia 7.06 jest wpływ na giełdę 98.1 dolara, czyli 1.8 dolara to opłata.

Przy pozycji z dnia 11.11 jest 1177,2 zł, czyli 22.8 zł to opłata.

Trochę czytam o tym wszystkim żeby nie mieć kłopotów z US.

Czy do pitu wpisuję w rubrykę 35 i 38

A.

To co mam na wyciągu bankowym czyli 1200zł + 465.31zł czyli 1665.31zl?

Czy

B.

To co mam na wygiągu Binance po potrączeniu opłaty, czyli

1177.2zł + 98.1 dolara x kurs dolara wg tabeli NBP z dnia poprzedniego czyli 4,2675zł, co daje 418,64 zł.

Suma to 1595,84 zł?

Proszę o poradę

Opłaty możesz uwzględnić w kosztach tylko jeżeli bezpośrednio były związane z zakupem, jak byś przelewał do Binance i automatycznie byś dokonał zakupów to tak. A jeżeli najpierw przelewasz, a dopiero później kupujesz to już nie.

Dzień dobry, mam pytanie, mój pit za 2022 rok wygląda tak:

34- 44 796.72

35.- 54 951.03

36.- 0

37.- 0

38.- 10 154.31

W takim razie po przeczytaniu artykułu, pit za 2023 powinien wyglądać tak? W 2023 nie dokonałam ani zakupu ani sprzedaży.

34.- 0

35.- 54 951.03

36.- 10 154. 31

37.- 0

38.- 65 105,34

Tutaj nasuwa mi sie pytanie, skoro pozycję 38 przepisujemy do pozycji 36 na kolejny rok i zawsze pozycje 35 musimy przepisać aż do całkowitego rozliczenia to za rok 2024 jeśli nadal bym nie sprzedała ani nie kupiła żadnej krypto to wychodzi ze w pozycji 38 bede mieć ponad 85 tysięcy… coś mi tu nie gra

Proszę o odpowiedź

Skoro zero zakupów to pozycja 35 w picie za 2023 też powinna być równa zero. Przepisujesz tylko pozycję 38 do 36. W pozycji 35 wpisujemy koszty z danego roku podatkowego.

nie bardzo rozumiem. Zakupiłem btc za 1000 zł. Zamieniam część btc i wypłacam, dajmy na to 500 zł, resztę zostawiam.

to robiąc analogicznie do przykładu :

W picie 38 wpisuje w rubryce 34 kwotę 500 zł

a w rubryce 35 kwotę 1000 zł

no i teraz mam 500 – 1000 zł = -500 zł. Czyli skoro wychodzi na minusie to wpisuje 0? A co dalej?

Zostaje Ci 500 zł nierozliczonych kosztów do przepisania na następny rok.

Od stycznia 2022 roku kupowałem krypto, bez żadnej sprzedaży. Wpłacałem przelewem w PLN na Binance i tam wymieniałem na BTC, ETH itp. Czasami wysyłałem również PLN na Revolut, tam wymieniałem na EUR i przelewałem na Binance gdzie kupowałem krypto za EUR. Mamy kwiecień 2023, za chwilę otrzymam PIT więc chciałbym wiedzieć jak powinienem udokumentować te transakcje? Wszystkie przelewy mam na swoim koncie bankowym w PLN. Czy wygenerowanie transakcji za rok wstecz na Binance to dobry pomysł – wygenerował mi się plik łącznie z transakcjami ze stakingu oraz wymiany krypto-krypto. Jak najlepiej to zorganizować?

Najlepiej przefiltrować żeby były tylko operacje fiaty-krypto

Czy jeśli kryptowaluty zakupione w 2020 roku sprzedałam w 2022 i nie składałam pit-38 w 2020 roku (automatycznie też nie został złożony) mogę złożyć do urny w US obydwa pity w jednej kopercie? Czy lepiej się umówić na wizytę do US?

Możesz złożyć dwa jednocześnie a pasowałoby nawet 3, za 2020, 2021 i 2022 r.

Jak wygląda rozliczenie małżonków? Jedna osoba w małżeństwie ze wspólnotą majątkową kupuje i sprzedaje bitcon, np. 100pln kupno 120pln sprzedaż.

Czy muszą złożyć dwa oddzielne PIT-38 za bitcon? Wskazać opowiednio koszty 50zł i 60zł przychód?

Czy np. Jak w dochodach z najmu mogą zgłosić, że tylko 1 z małżonków sam rozliczy z kryptowalut wszystko i jakie są na to terminy?

Pozdrawiam Asia

Każda osoba musi się rozliczyć osobno.

Witam

Jestem osobą kopiąca krypto więc kosztów nie mam.

Sprzedaję krypto wyłącznie na BINANCE.

1. Czy do PIT-38 powinnam załączyć PIT-ZG?

2. Od jakiej daty brać kurs waluty tzn. od daty transakcji na BINANCE czy daty wpływu na mój rachunek bankowy (czasami na mój rachunek środki wpływają następnego dnia roboczego)?

3. Z konta na giełdzie pobiera mi np. 1000 EUR a na mój rachunek wpływa 999 EUR (1 EUR to prowizja) to jaka kwotę powinnam brać do obliczenia przychodu?

Z góry bardzo dziękuję za odpowiedz.

Jesli kupielm token FNE i dostalem z tego przychod i strona bgmiu każe przelac tam z tego podatek to musze go oplacac tam i tutaj w polsce rozliczajac sie z pit?